А в разделе Выберите налоговые вычеты ничего не выбираем если хотим получить вычет только на проценты ко вкладам?ну если вам лень 3 страницы пролистать :

Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нём некорректно.

Вам необходимо обновить браузер или попробовать использовать другой.

Вам необходимо обновить браузер или попробовать использовать другой.

YuriS

Мастер

- Сообщения

- 8,961

- Спасибо

- 7,673

- Город

- Москва

- Стаж c

- 19.09.08

- Опыт

- 36000+/4500+

Надо выбрать - Инвестиционный вычет.А в разделе Выберите налоговые вычеты ничего не выбираем если хотим получить вычет только на проценты ко вкладам?

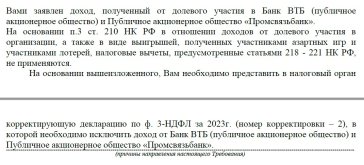

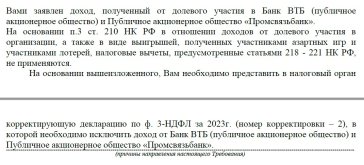

Понимаю, что не совсем в тему, но может кто-то подскажет, что от меня требует налоговая в ответ на мою корректировку декларации, где я планировал получить вычет на убытки прошлых лет (2022г) за счёт положительного финансового результата в 2023г? У любого из этих брокеров (ПСБ и ВТБ) достаточно прибыли, чтобы компенсировать убыток, но при оформлении корректировки через ЛК ФНС не удавалось использовать одного из брокеров - вычет не хотел рассчитываться (пришлось добавить обоих).

Успешная

Старожил

- Сообщения

- 1,272

- Спасибо

- 1,313

- Стаж c

- 09.08.14

- Опыт

- 526/22

@mirk, мне кажется, налоговая вас не поняла.

Она решила, что вы хотите получить вычет (стандартный, социальный, имущественный или профессиональный) от доходов в виде дивидендов.

А с дивидендов эти вычеты получить нельзя.

То ли вы не тот раздел декларации заполнили, то ли ещё что.

Нужно, на мой взгляд, написать им, какой статьей регламентируется то, что вы хотите.

Текст можно взять отсюда https://www.nalog.gov.ru/rn77/taxation/taxes/ndfl/nalog_vichet/nv_ubit/?ysclid=m1grr1cm47866467801

И даже ссылку привести. Их же ресурс.

Она решила, что вы хотите получить вычет (стандартный, социальный, имущественный или профессиональный) от доходов в виде дивидендов.

А с дивидендов эти вычеты получить нельзя.

То ли вы не тот раздел декларации заполнили, то ли ещё что.

Нужно, на мой взгляд, написать им, какой статьей регламентируется то, что вы хотите.

Текст можно взять отсюда https://www.nalog.gov.ru/rn77/taxation/taxes/ndfl/nalog_vichet/nv_ubit/?ysclid=m1grr1cm47866467801

И даже ссылку привести. Их же ресурс.

Verges

Мастер

- Сообщения

- 727

- Спасибо

- 1,603

- Город

- Санкт-Петербург

- Стаж c

- 01.04.15

- Опыт

- 2134/746

Перенести убытки прошлых лет по операциям с ЦБ можно только на прибыль по аналогичным операциям.планировал получить вычет на убытки прошлых лет (2022г) за счёт положительного финансового результата в 2023г

Дивиденды не относятся к налоговой базе по операциям с ценными бумагами (п. 2.1 ст. 210 НК РФ).

(А купоны по облигациям относятся).

Поэтому налоговая справедливо требует убрать эти доходы из декларации.

Последнее редактирование:

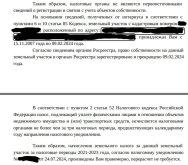

В последних 4-х строках на языке родных осин написано: "Вам необходимо представить в налоговый орган корректирующую декларацию по ф. 3-НДФЛ за 2023 год ..., в которой необходимо исключить доход от Банк ВТБ ... и ПАО "Промсвязьбанк"".может кто-то подскажет, что от меня требует налоговая

Что здесь непонятного?

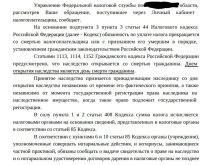

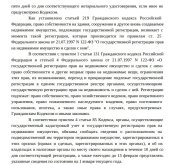

Подскажите, пожалуйста:

В 2007-ом году я получил по наследству земельный участок.

Но наследство я в 2007-ом году принял,

а право собственности на зем.участок НЕ РЕГИСТРИРОВАЛ

(чтобы не платить налоги за зем.участок).

---------------------------------------------------------------------

В 2024-ом году нашёлся покупатель на этот зем.участок.

Я в феврале 2024-го года продал этот зем.участок.

При этом, я в феврале 2024-го года одним днём

регистрировал право собственности на зем.участок

и передавал покупателю право собственности на зем.участок .

---------------------------------------------------------------------

После регистрации мной в феврале 2024-го года

права собственности на зем.участок,

этот зем.участок появился у меня в ЛК ФНС.

Но в ЛК ФНС

указана "Дата возникновения права" - 15-11-2007

(это дата принятия мной наследства),

а не 09-02-2024

(это дата регистрации мной права собственности на зем.участок) !

Соответсвенно, сейчас ФНС прислала мне налоги

на этот зем.участок за 3 последних года !!!

============================================================

Я думал, что:

"Дата возникновения права" -

- это дата регистрации мной права собственности на зем.участок.

А ФНС утверждает, что:

"Дата возникновения права" -

- это дата принятия мной наследства;

и, соответственно, требует с меня налоги за 3 последних года !

Подскажите, пожалуйста:

ФНС права ?!

---------------------------------------------------------------------

Я направил в ФНС Обращение:

"Налог за земельный участок

выставлен вами НЕПРАВОМОЧНО.

Т.к. у вас в системе

указана "Дата возникновения права" - 15-11-2007.

А НА САМОМ ДЕЛЕ "Дата возникновения права" - 09-02-2024 !

О чём прилагаю подтверждающие документы

(Регистрация мной права собственности на зем.участок в офисе ГосУслуг).

Таким образом, в 2024-ом году

за земельный участок

налога к оплате у меня БЫТЬ НЕ ДОЛЖНО !!!"

----------------------------------------------------------

Ответ ФНС

прилагаю в виде сканов.

В 2007-ом году я получил по наследству земельный участок.

Но наследство я в 2007-ом году принял,

а право собственности на зем.участок НЕ РЕГИСТРИРОВАЛ

(чтобы не платить налоги за зем.участок).

---------------------------------------------------------------------

В 2024-ом году нашёлся покупатель на этот зем.участок.

Я в феврале 2024-го года продал этот зем.участок.

При этом, я в феврале 2024-го года одним днём

регистрировал право собственности на зем.участок

и передавал покупателю право собственности на зем.участок .

---------------------------------------------------------------------

После регистрации мной в феврале 2024-го года

права собственности на зем.участок,

этот зем.участок появился у меня в ЛК ФНС.

Но в ЛК ФНС

указана "Дата возникновения права" - 15-11-2007

(это дата принятия мной наследства),

а не 09-02-2024

(это дата регистрации мной права собственности на зем.участок) !

Соответсвенно, сейчас ФНС прислала мне налоги

на этот зем.участок за 3 последних года !!!

============================================================

Я думал, что:

"Дата возникновения права" -

- это дата регистрации мной права собственности на зем.участок.

А ФНС утверждает, что:

"Дата возникновения права" -

- это дата принятия мной наследства;

и, соответственно, требует с меня налоги за 3 последних года !

Подскажите, пожалуйста:

ФНС права ?!

---------------------------------------------------------------------

Я направил в ФНС Обращение:

"Налог за земельный участок

выставлен вами НЕПРАВОМОЧНО.

Т.к. у вас в системе

указана "Дата возникновения права" - 15-11-2007.

А НА САМОМ ДЕЛЕ "Дата возникновения права" - 09-02-2024 !

О чём прилагаю подтверждающие документы

(Регистрация мной права собственности на зем.участок в офисе ГосУслуг).

Таким образом, в 2024-ом году

за земельный участок

налога к оплате у меня БЫТЬ НЕ ДОЛЖНО !!!"

----------------------------------------------------------

Ответ ФНС

прилагаю в виде сканов.

Вложения

Xoxa

Старожил

- Сообщения

- 742

- Спасибо

- 5,767

- Стаж c

- 23.02.08

- Опыт

- ;)

ФНС права. Но ветка про налоги с процентов по вкладамФНС утверждает, что:

"Дата возникновения права" -

- это дата принятия мной наследства;

и, соответственно, требует с меня налоги за 3 последних года !

Подскажите, пожалуйста:

ФНС права ?!

Спасибо.ФНС права.

Но:

На этой земле стоит дом, с которым всё ТО ЖЕ САМОЕ !

Так вот, для дома:

в ЛК ФНС

указана "Дата возникновения права" - 09-02-2024

(это дата регистрации мной права собственности на дом и зем.участок) !

--------------------------------------

Как же так ?!!!!

ЧЕМ зем.участок отличается от стоящего на нём дома ?!

Я у себя проверял. Сошлось до копейки.А кто-нибудь проверял корректность начисления налога?

Что у вас насчитано надо проверять отдельно. Каждый случай индивидуален.

Успешная

Старожил

- Сообщения

- 1,272

- Спасибо

- 1,313

- Стаж c

- 09.08.14

- Опыт

- 526/22

Вам просто повезло. Не акцентируйте на доме внимание налоговой, а то и за него прилетит.ЧЕМ зем.участок отличается от стоящего на нём дома

FIAL

Мастер

- Сообщения

- 340

- Спасибо

- 101

- Город

- Пермь

- Стаж c

- 29.05.15

- Опыт

- 4977/153

Вот и настало время уплаты, к которому готовились несколько летВам просто повезло. Не акцентируйте на доме внимание налоговой, а то и за него прилетит.

По мне налог на вклады недавно пришел 108 т.р ( 982 т. % по вкладам)

У жены 80т и есть ИИС на 400 т.р ( видимо 52т можно вычесть)

Еще есть протезирование зубов тысяч на 200.

подходящий фитнес тыс на 100. Можно наскрести медицину по мелочам на 20 т.

Оба с женой не работаем (Пенсионеры)

Прочитал последних несколько страниц и инструкцию от блогера Наумова.

Пока решил налог не платить . Решил оформить вычет из ЛК.

На консультации подсказали, что можно жене еще вычет на квартиру применить (купленную на меня в районе 2010- 2015 годах)

Друзья! Какой алгоритм будет оптимальным в моем случае, кто имеет знания?

FIAL

Мастер

- Сообщения

- 340

- Спасибо

- 101

- Город

- Пермь

- Стаж c

- 29.05.15

- Опыт

- 4977/153

Насколько понял, сумма расходов на лечение вычитается из суммы полученного дохода за вклады, а не из суммы налога?

Если к примеру, доход 900.000 р , а протезирование 200.000 то остается заплатить налог с 700.000 рублей?

Если к примеру, доход 900.000 р , а протезирование 200.000 то остается заплатить налог с 700.000 рублей?

Если хотите сами проверить, то надо в каждом банке получить выписку за 2023 год и подсчитать.Правильно ли там все посчитано ?

У большинства сошлось. Не сошлось у тех, кто досрочно закрывал вклады

Насколько понял, сумма расходов на лечение вычитается из суммы полученного дохода за вклады, а не из суммы налога?

Если к примеру, доход 900.000 р , а протезирование 200.000 то остается заплатить налог с 700.000 рублей?

Если сейчас подавать на вычет, то срок рассмотрения 3 месяца (+1 месяц на возврат переплаты), а это уже позже 2 декабря - крайней даты оплаты налога, могут не успеть взаимозачесть. Если ФНС не успеет к 2 декабря принять положительное решение по поданной Вами декларации и уменьшить сумму требований по уплате налога, то оплатите выставленный налог в полном объеме, а уж после 2 декабря переплата Вам вернется по ранее поданной декларацииКакой алгоритм будет оптимальным в моем случае, кто имеет знания?

Последнее редактирование:

Alex85

Мастер

- Сообщения

- 6,691

- Спасибо

- 6,057

- Город

- Москва

- Стаж c

- 08.10.20

Ну 200.000 Вам никто не даст вычесть, там максимум 120.000, если это не из спецперечня, а зубы туда не входят. А так, да, верно.Насколько понял, сумма расходов на лечение вычитается из суммы полученного дохода за вклады, а не из суммы налога?

Если к примеру, доход 900.000 р , а протезирование 200.000 то остается заплатить налог с 700.000 рублей?

Вроде как зубопротезирование входило в перечень. А вот фитнес на 100 тыс...Ну 200.000 Вам никто не даст вычесть, там максимум 120.000, если это не из спецперечня, а зубы туда не входят

С 2024 года вычет на всю социалку (а это и лечение из перечня, и фитнес, и ...) максимум 150 тыс на одного члена семьи, поэтому большую сумму можно раскидать между супругами

С 2024 года вычет на всю социалку (а это и лечение из перечня, и фитнес, и ...) максимум 150 тыс на одного члена семьи, поэтому большую сумму можно раскидать между супругами@FIAL, в любом случае подавать на вычет надо: есть ИИС (инвест вычет), покупка квартиры (имущественный) и медицина по мелочам (социалка)

Последнее редактирование:

Alex85

Мастер

- Сообщения

- 6,691

- Спасибо

- 6,057

- Город

- Москва

- Стаж c

- 08.10.20

Зубопротезирование - список 1. Лично в этом году подавал. Список 2 - сложные жизненоважные. Маме делали хрусталик - 2 список, в лимит 120 тысяч не входит.Вроде как зубопротезирование входило в перечень. А вот фитнес на 100 тыс...

В любом случае подавать на вычет надо: есть ИИС (инвест вычет), покупка квартиры (имущественный) и медицина по мелочам (социалка)

Похожие темы

- Ответы

- 65

- Просмотры

- 15K

- Ответы

- 57

- Просмотры

- 12K

- Ответы

- 18

- Просмотры

- 2K

- Ответы

- 133

- Просмотры

- 21K

- Ответы

- 5

- Просмотры

- 2K

Статистика форума

Пользователи онлайн

- Влад 82

- <Y>

- Struzhkin

- SERG1915

- Enk70

- kalina

- ALEXAVIA

- <A>

- SP65

- Кузнец

- ТиТаНик

- Вера-ника

- khmmm

- DMkrk

- vat57

- zoran

- юный корейко1

- sergey_pushkarev

- mopsspb

- 3gwwhuqwkely

- Fenixx67

- Luckysaver

- IgorPr

- Mr.

- Алексей I

- AXEL03

- Fairy

- Rip1

- gsv57

- MIxAlex

- Toxa-ru

- syschyc

- Natta

- skydream77

- Navi

- nadina10

- Линариус

- Necros

- vova_nike

- Жемчужинка

- mrt

- Alexzimov

- ALEX374

- нуВот

- arimast

- Last_Rat

- Maximillian

- Lobzik

- Frank Cowperwood

- SamDron

Всего: 526 (пользователей: 146, гостей: 380)

Новые записи блогов

-

Почему выгодно использовать для дистанционного банкинга операционную систему Haiku?Почему выгодно использовать для дистанционного банкинга операционную...

- камо

- Обновлено:

- 1 мин.

-

Хардфорки Биткоина: что это, зачем их создают и какие есть варианты получения дохода?Хардфорк — значительное обновление протокола блокчейна, по итогу...

- Roman Moris

- Обновлено:

- 3 мин.

-

Как работать на УСН с 2026 годаКлючевые реформы УСН в 2026 году: что важно знать бизнесу С 2026 года...

- TARKI

- Обновлено:

- 2 мин.

-

Индекс настроения вкладчика (февраль 2026)Предыдущие опросы и их результаты Количество значимых голосов: 102...

- UnembossedName

- Обновлено:

- 1 мин.

-

ИИС-3: кому он действительно выгоден, а кому — нетС 2024 года в России открываются только ИИС нового образца — то, что...

- TARKI

- Обновлено:

- 2 мин.

Новые комментарии

-

Почему выгодно использовать для дистанционного банкинга операционную систему Haiku?Владельцы материнских плат ASUS на чипсетах серий 600 и 800, столкнувшиеся с требованиями ключа восстановления BitLocker, получили долгожданное...

-

Почему выгодно использовать для дистанционного банкинга операционную систему Haiku?Вообще не плачУ, и не плАчу....

-

Почему выгодно использовать для дистанционного банкинга операционную систему Haiku?Это не коммерческий продукт. Поддержка обычная , как у всех опенсорсных продуктов - пишем тикет в багтрекер для разработчиков. Они чинят.

-

Почему выгодно использовать для дистанционного банкинга операционную систему Haiku?Что не так с чипсетом? Проц голый без чипсета не работает. Я перечислил CPU которые у меня лично работали за 15 лет, соответственно и чипсеты...

-

Почему выгодно использовать для дистанционного банкинга операционную систему Haiku?Еще раз спасибо за разрешение!

Вам что, сказать по делу нечего? Какая может быть

альтернатива, когда у продукта нет техподдержки?

Вам что, сказать по делу нечего? Какая может быть

альтернатива, когда у продукта нет техподдержки? ...

...

))) Правильно ли там все посчитано ?

))) Правильно ли там все посчитано ?