Ну, я примерно так и понял, раз купон 0 - значит ежедневно, неизвестно какая ставка будет до конца купонного периода.+ ближайший купон 22.10 не указан и неизвестен - это "быстрый".

Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нём некорректно.

Вам необходимо обновить браузер или попробовать использовать другой.

Вам необходимо обновить браузер или попробовать использовать другой.

Облигации. Вопросы новичка (читают 2)

- Автор темы kulakov

- Дата начала

Да, я примерно такую же табличку нашел на Доходе, она даже выгружается в Эксель.Свежий (вчерашний) обзор флоатеров:

Сама идея понравилась, буду подбирать потихоньку. Из эмитентов пока приглянулись ГПН и ВЭБ.РФ. Хотел купить - не дали.. Пришлось протестироваться на адекватность

, заняло ровно 1 минуту, сразу дали.

, заняло ровно 1 минуту, сразу дали.

Последнее редактирование:

kulakov

Мастер

- Сообщения

- 746

- Спасибо

- 387

- Город

- Москва

- Стаж c

- 31.08.06

- Опыт

- 3155/288

Банки жгут опять - эффективная ставка (это кстати тоже непонятно что - есть эффективная доходность) у них зависит от пополнений.

Если же у вклада есть функция пополнения и его владелец через три месяца внес еще 200 000 рублей, эффективная ставка и доход по вкладу увеличатся.

UnembossedName

Мастер

- Сообщения

- 3,687

- Спасибо

- 3,439

- Город

- Тула

- Стаж c

- 07.09.11

По факту так может быть, если выплата процентов в конце срока, чем позже внести деньги, тем под большую эффективную ставку они лежат.Банки жгут опять - эффективная ставка (это кстати тоже непонятно что - есть эффективная доходность) у них зависит от пополнений.

Verges

Мастер

- Сообщения

- 684

- Спасибо

- 1,462

- Город

- Санкт-Петербург

- Стаж c

- 01.04.15

- Опыт

- 2134/746

Эту статью читать откровенно вредно.Банки жгут опять - эффективная ставка (это кстати тоже непонятно что - есть эффективная доходность) у них зависит от пополнений.

Даже если закрыть глаза на нехватку большого количества скобок в расчетах, а также повсеместный пропуск знака возведения в степень.

Выводы ошибочны.

Покажу на примере (немного сокращая их запись).

Вот пример из статьи:

Кладем 300 000 рублей на полгода под 19,22% годовых (с ежемесячной капитализацией). Подставим эти данные в формулу:

П = 6; Д = 0,5;

ЭС = ((1+19,22%/ 6) ^ 3 -1) * 2 = 19,84%

Вроде бы верный вывод о том, что капитализация позволила увеличить ставку.

Немного изменим пример. Сделаем капитализацию раз в три месяца.

Тогда:

П = 2; Д = 0,5;

ЭС = ((1+19,22%/ 2) ^ 1 -1) * 2 = 19,22%

Понятно, что в степень единица возводить и не нужно.

Видно, что здесь их "эффективная ставка" в точности равна номинальной.

Вывод - капитализация ничего не меняет. Бред!

Можно привести пример, когда "эффективная ставка" будет меньше номинальной (в противоречие их выводам).

В целом, их понятие "эффективная ставка" - сферический конь...

P.S. Особенно впечатляет детальная роспись примера. Вот фрагмент:

((1 + 0,032)3 − 1) * 200 = (1,0323 − 1) * 200 = (1,099 − 1) * 200

Последнее редактирование:

Verges

Мастер

- Сообщения

- 684

- Спасибо

- 1,462

- Город

- Санкт-Петербург

- Стаж c

- 01.04.15

- Опыт

- 2134/746

Все-таки еще раз прокомментирую эту статью.Банки жгут опять - эффективная ставка (это кстати тоже непонятно что - есть эффективная доходность) у них зависит от пополнений.

Что хотел сказать автор и где ошибся.

Формула для "эффективной ставки":

ЭС = ((1 + С / П) ^ (П * Д) - 1) / Д

Здесь:

^ - знак возведения в степень

С - номинальная ставка вклада

Д - срок вклада в годах

П - количество выплат в течение года (точнее, приведенное к году, т.е. для вклада в один месяц будет 12).

(Именно в последнем пункте автор статьи ошибся, указав, что

П - количество выплат за срок вклада. При таком расчете получаемый результат смысла не имеет. От слова вообще.)

Тогда ЭС будет представлять собой номинальную ставку эквивалентного вклада (той же длительности), но с выплатой в конце.

Это любимый прием маркетологов. Указывать именно такую ставку для вкладов большой длительности.

Вот реальный пример.

ВТБ. Вклад "Ключевой" до 21,49%

Как получается эта цифра.

Это вклад с номинальной ставкой 16,7% с ежемесячной капитализацией, на три года.

Считаем:

С = 16,7%

Д = 3

П = 12 (т.е. ежемесячно)

ЭС = ((1 + 16,7% /12) ^ 36 -1) / 3 = 21,49%

Иными словами, указанный вклад эквивалентен вкладу на три года со ставкой 21,49% с выплатой в конце.

Да, 21,49% впечатляет, а на самом деле это 16,7%

(Более того, у ВТБ ставка 16,7% это КС - 1,3%. Т.е. когда КС пойдет вниз, доход получится меньше анонсированного).

kulakov

Мастер

- Сообщения

- 746

- Спасибо

- 387

- Город

- Москва

- Стаж c

- 31.08.06

- Опыт

- 3155/288

Да-да, я тоже вчера заметил, они считают не для года, а для срока вклада. Полгода - 6 выплат. А будет год - будет 12 выплат. Поэтому лучше говорить частота выплат, т.к. тогда нет привязки к сроку вклада.П - количество выплат за срок вклада

Тут стоит заметить, что получаемое число хоть и имеет какой-то смысл -Тогда ЭС будет представлять собой номинальную ставку эквивалентного вклада (той же длительности), но с выплатой в конце.

тут это будет 20,0%, т.е. как вклад на полгода под 20% с выплатой в конце и при этом по факту получается 10% -

это тоже не классика эфф. доходности. Т.е. для сравнения со ставками вкладов на полгода с выплатой в конце годится, но и только. А если считать эфф.дох, то получается 21,007%. И в этом автор тоже не прав. Он вообще журфак окончил, у него даже финансового образования нет.

andy_g

Старожил

- Сообщения

- 3,666

- Спасибо

- 1,979

- Город

- Санкт-Петербург

- Стаж c

- 14.12.10

- Опыт

- 707/48

Ozmant

Участник

- Сообщения

- 115

- Спасибо

- 73

- Город

- Москва

- Стаж c

- 27.08.17

- Опыт

- 2166/382

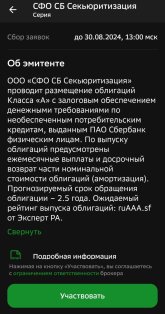

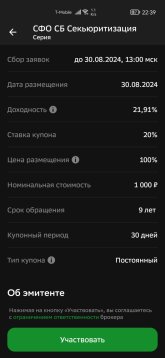

Сбер рекламирет свое ООО СФО под 20%.

Кто-нибудь разбирался, насколько сам Сбер в ответе за это ООО?

Частота частичных погашений номинала: ежемесячно, в дату окончания соответствующего купонного периода

Прогнозируемое средне-взвешенное время жизни: 1,24 года

Оно такое нужно? С неизвестным сроком до погашения и непредсказуемым денежным потоком?Прогнозируемая дата полного погашения: 26 июня 2027 года (2,8 года)

andy_g

Старожил

- Сообщения

- 3,666

- Спасибо

- 1,979

- Город

- Санкт-Петербург

- Стаж c

- 14.12.10

- Опыт

- 707/48

Если СФО = Сбер, то я бы поучаствовал.Оно такое нужно? С неизвестным сроком до погашения и непредсказуемым денежным потоком?

Просто мне не понятно как СФО связана со Сбером и несет ли Сбер за нее ответственность.

Ozmant

Участник

- Сообщения

- 115

- Спасибо

- 73

- Город

- Москва

- Стаж c

- 27.08.17

- Опыт

- 2166/382

Ага, щас. Эмитент же явно указан - ООО «СФО СБ Секьюритизация». Общество с ограниченной ответственностью...и несет ли Сбер за нее ответственность.

Господа!

Вопрос относительно перекладывания из одной облигации в другую... Как принимается решение о целесообразности продажи облигации из портфеля и покупки вместо нее другой, на основе каких данных?

Условно...

В момент времени T0 была куплена облигация ОБ1 сроком до погашения 3 года, с постоянным купоном и YTM1 на момент покупки 9%. Купоны реинвестировались в ту же бумагу или другие с соответствующими параметрами (даты погашения, периодичность выплат и размер купона, YTM).

Пусть в момент времени T1 инвестор принимает решение продать облигацию ОБ1, а вместо нее купить облигацию ОБ2 с, условно, YTM2=20% и с погашением на год позже, чем ОБ1.

Для расчета целесообразности такой операции строится денежный поток для такой операции (даты и цены покупки ОБ1, выплаченные до момента T1 купоны, цена продажи ОБ1, цена покупки ОБ2 и купоны ОБ2 до момента ее погашения+комиссии брокера биржи) и считается YTM. Если YTM от такой операции существенно больше, чем YTM1, то имеет смысл переложиться из ОБ1 в ОБ2, в противном случае смысла перекладываться нет.

Но...

Ведь здесь (в денежном потоке) не учитывается, что погашение ОБ1 произойдет раньше, чем ОБ2 и эти деньги можно будет вложить в новые облигации с соответствующими купонами и их реинвестированием.

Тогда как более или менее корректно прикинуть целесообразность перекладывания из одной бумаги в другую? Тупо для прикидки для момента погашения ОБ1 взять бескупонную ставку, условно 20%, и посчитать доход, который принесет ОБ1 (ее тело без купонов) с момента ее погашения по сроку до момента погашения по сроку ОБ2?

Вопрос относительно перекладывания из одной облигации в другую... Как принимается решение о целесообразности продажи облигации из портфеля и покупки вместо нее другой, на основе каких данных?

Условно...

В момент времени T0 была куплена облигация ОБ1 сроком до погашения 3 года, с постоянным купоном и YTM1 на момент покупки 9%. Купоны реинвестировались в ту же бумагу или другие с соответствующими параметрами (даты погашения, периодичность выплат и размер купона, YTM).

Пусть в момент времени T1 инвестор принимает решение продать облигацию ОБ1, а вместо нее купить облигацию ОБ2 с, условно, YTM2=20% и с погашением на год позже, чем ОБ1.

Для расчета целесообразности такой операции строится денежный поток для такой операции (даты и цены покупки ОБ1, выплаченные до момента T1 купоны, цена продажи ОБ1, цена покупки ОБ2 и купоны ОБ2 до момента ее погашения+комиссии брокера биржи) и считается YTM. Если YTM от такой операции существенно больше, чем YTM1, то имеет смысл переложиться из ОБ1 в ОБ2, в противном случае смысла перекладываться нет.

Но...

Ведь здесь (в денежном потоке) не учитывается, что погашение ОБ1 произойдет раньше, чем ОБ2 и эти деньги можно будет вложить в новые облигации с соответствующими купонами и их реинвестированием.

Тогда как более или менее корректно прикинуть целесообразность перекладывания из одной бумаги в другую? Тупо для прикидки для момента погашения ОБ1 взять бескупонную ставку, условно 20%, и посчитать доход, который принесет ОБ1 (ее тело без купонов) с момента ее погашения по сроку до момента погашения по сроку ОБ2?

UnembossedName

Мастер

- Сообщения

- 3,687

- Спасибо

- 3,439

- Город

- Тула

- Стаж c

- 07.09.11

Вы не знаете, по какой ставке будете вкладывать деньги от погашения ОБ1. Это не потерянные деньги за этот период, а просто неопределенность, которой можно на коротком сроке относительно всего срока владения пренебречь.Ведь здесь (в денежном потоке) не учитывается, что погашение ОБ1 произойдет раньше, чем ОБ2 и эти деньги можно будет вложить в новые облигации с соответствующими купонами и их реинвестированием.

Главное в этой операции, это убыток от продажи, который можно сальдировать с другими прибылями, что фактическую YTM повысит, если речь не идет об операциях на безналоговом ИИС.

Вы не знаете, по какой ставке будете вкладывать деньги от погашения ОБ1. Это не потерянные деньги за этот период, а просто неопределенность, которой можно на коротком сроке относительно всего срока владения пренебречь.

Короткий рок это какой - год, два, три... ?

Так я же этот убыток учитываю при составлении денежного потока и расчете YTM при перекладывании из ОБ1 в ОБ2 или нет? И все таки, как, на основе каких критериев и расчетов инвесторы принимают решение о целесообразности продажи одних бумаг из портфеля и покупки других?Главное в этой операции, это убыток от продажи, который можно сальдировать с другими прибылями, что фактическую YTM повысит, если речь не идет об операциях на безналоговом ИИС.

Если это важно, то операцию планируется проводить на ИИС-А с последующей конвертацией в ИИС-3.

Последнее редактирование:

UnembossedName

Мастер

- Сообщения

- 3,687

- Спасибо

- 3,439

- Город

- Тула

- Стаж c

- 07.09.11

А вы его полностью учитываете? С учетом потенциального ЛДВ по покупаемой бумаге?Так я же этот убыток учитываю при составлении денежного потока и расчете YTM при перекладывании из ОБ1 в ОБ2 или нет? И все таки, как, на основе каких критериев и расчетов инвесторы принимают решение о целесообразности продажи одних бумаг из портфеля и покупки других?

Я принимал именно на этом основании, накопился положительный финрез, я заменил одну бумагу на другую (длинные ОФЗ), получив убыток, которого мне хватило, чтобы не платить налоги в этом году как минимум.

Взял бумагу на год больше с большим YTM по данным Мосбиржи, проверил YTM с учетом налогов на купоны, получилось примерно одно. Значит экономия налогов в подарок.

А вы его полностью учитываете? С учетом потенциального ЛДВ по покупаемой бумаге?

ЛДВ не будет - бумаги на ИИС-А с последующей конвертацией в ИИС-3. Вопрос в максимизации на относительно коротком инвест горизонте 5-10 лет прибыли по портфелю (пусть для простоты исходный портфель состоит из одного выпуска облигаций с постоянным купоном) облигаций путем продажи одних и покупки других

UnembossedName

Мастер

- Сообщения

- 3,687

- Спасибо

- 3,439

- Город

- Тула

- Стаж c

- 07.09.11

В таком случае это скорее всего пустая операция.ЛДВ не будет - бумаги на ИИС-А с последующей конвертацией в ИИС-3. Вопрос в максимизации на относительно коротком инвест горизонте 5-10 лет прибыли по портфелю (пусть для простоты исходный портфель состоит из одного выпуска облигаций с постоянным купоном) облигаций путем продажи одних и покупки других

Если говорить об ОФЗ, конечно можно подловить излом кривой доходностей, но так это надо ловить и не забывать о комиссиях, потраченных на эту операцию.

Надежнее YTM с вашими налогами ничего нет.

А максимизируете ли вы свою прибыль, удлинив свои облигации на пару лет, зависит только от будущих ставок, которых мы не знаем, чем выше будут ставки в дальнейшем, тем короче надо брать облигации.

@UnembossedName, т.е. ребалансировка (не отраслевая) портфеля облигаций вообще не имеет смысла в случае, если бумаги находятся на ИИС'ах (старом типа Б и новом 3-его типа) с вычетом на доход?

UnembossedName

Мастер

- Сообщения

- 3,687

- Спасибо

- 3,439

- Город

- Тула

- Стаж c

- 07.09.11

Если речь об ОФЗ, то в целом там рынок довольно ликвидный, и в отличии от рынка акций, где доминируют физики, там 70% составляют институционалы.@UnembossedName, т.е. ребалансировка (не отраслевая) портфеля облигаций вообще не имеет смысла в случае, если бумаги находятся на ИИС'ах (старом типа Б и новом 3-его типа) с вычетом на доход?

Вот если одна бумага намного выгодней другой становятся, то институционалы, работой которых это является должны своими действиями привести бумаги ближе друг к другу в теории.

Если вы постоянно будете следить за этим, то возможно вы там что-то усмотрите, например когда бумага с погашением через 11 лет дает вдруг гораздо большую доходность, чем 10 лет и обменять.

Но мне кажется такие ситуации в ликвидных бумагах возникают слишком редко, чтобы на этом мог зарабатывать человек, занимающийся кроме рынка чем-то еще.

Если речь об ОФЗ...

Хотел "махнуть" ОФЗ с погашением через 1 год на корпоративную облигацию с погашением через 2 года (в контексте планируемой конвертации ИИС-А в ИИС-3).

Похожие темы

- Ответы

- 158

- Просмотры

- 20K

- Ответы

- 132

- Просмотры

- 14K

- Ответы

- 2

- Просмотры

- 1K

- Ответы

- 6

- Просмотры

- 1K

- Ответы

- 4

- Просмотры

- 743

Статистика форума

Пользователи онлайн

- DampireX

- Alexsey77

- Alex85

- hdx1000

- AndyAllors

- рубль

- Matrockin

- Michael

- Tranquilla

- Dima771

- makguru

- rusfar

- <A>

- dellieta

- Leto

- Vasiliy_666

- BillyBones

- sunsun13

- RVladimir

- maxrad

- mungo

- Supric

- Nick0561

- Игорь Ф

- berserk

- Mavr1

- Luckysaver

- ЛЭВ

- Tatiana123022

- Mosolga77

- SergA

- KS567

- Or-Be@T

- snovavdele

- Limon2002

- Вкладчег

- lymonad

- llp01

- Walter White

- Struzhkin

- konstantin2021

- mcfer

- AEF

- BAV

- AlexM-68

- YaIrina

- PsiLon

- zoran

- 1ds

- Черновой

Всего: 341 (пользователей: 157, гостей: 184)

Последние сообщения

Новые темы

-

-

-

-

-

Залив квартиры, как получить подтверждение звонка в диспетчерскую? (читает 1)

- Автор: Governance77

- Ответы: 47

-

-

-

-

-

Новые записи блогов

-

ИИС-3: кому он действительно выгоден, а кому — нетС 2024 года в России открываются только ИИС нового образца — то, что...

- TARKI

- Обновлено:

- 2 мин.

-

ИИС и налоговый вычет: откуда здесь «прибыль», а откуда — нетИИС часто подают как почти гарантированный способ заработать. Формально...

- TARKI

- Обновлено:

- 1 мин.

-

HoneyPot в Telegram: как распознать скам и не попасть в ловушку мошенниковВ сфере цифровых валют существует множество путей для увеличения...

- Roman Moris

- Обновлено:

- 6 мин.

-

Индекс настроения вкладчика (январь 2026)Опрос будет закрыт через 3 дня. Предыдущие опросы и их результаты...

- UnembossedName

- Обновлено:

- 1 мин.

-

Итоги инвестиционного портфеля 2025Предыдущие серии: Итоги инвестиционного портфеля 2024 Итоги...

- UnembossedName

- Обновлено:

- 1 мин.

Новые комментарии

-

Итоги инвестиционного портфеля 2025Да и комиссии. Но налог только тот, который я вынужден был заплатить по итогам года (или уже заплатил). Если продать весь портфель прямо на момент...

-

-

HoneyPot в Telegram: как распознать скам и не попасть в ловушку мошенниковПросто я так думаю, что не стоит иногда переходить по рефералкам, и ссылкам других пользователей, которые не знакомы вам

-

HoneyPot в Telegram: как распознать скам и не попасть в ловушку мошенниковЧего не понятного? Ты должен был позавидовать и сам попросить контакты наставника, занести ему денег.

-